L’OID publie en collaboration avec l’ASPIM une étude dédiée aux pratiques ESG des fonds immobiliers grand public. Elle a pour objectif d’analyser et d’interpréter l’évolution des pratiques en matière environnementale, sociale et de gouvernance des gestionnaires de fonds face aux réglementations et aux labels. Le Règlement SFDR et la Taxinomie à l’échelle européenne, tout comme l’Article 29 de la Loi Energie-Climat en France, imposent et uniformisent un certain niveau de transparence extra-financière pour les fonds assujettis. En parallèle, une part croissante de fonds sont labellisés ISR, label d’Etat français. Comment les acteurs de l’immobilier s’approprient-ils le cadre règlementaire et volontaire ?

L’étude complète est disponible sur notre centre de ressource Taloen.

Règlement SFDR : des fonds mieux classés, et une forte dynamique vers la classification Article 8 hybride

L’analyse menée par l’OID et l’ASPIM repose sur l’analyse des documents publiés par un échantillon représentatif de fonds grand public, ainsi que sur des entretiens avec des gestionnaires de fonds impactés au premier plan par les nouveautés réglementaires et labellisés ISR. Par ailleurs, afin de suivre l’évolution depuis l’étude sur les pratiques ESG des fonds immobiliers 2022, le même échantillon a été conservé.

Concernant la classification SFDR des fonds, la progression la plus importante concerne la classification des fonds. Désormais, la quasi-totalité des fonds immobiliers indiquent une classification SFDR (article 6, 8 ou 9), tandis que près de 10% des encours n’étaient pas classés en 2022. Les acteurs immobiliers se sont approprié ces différentes catégories et ont été en mesure d’y situer leurs différents fonds.

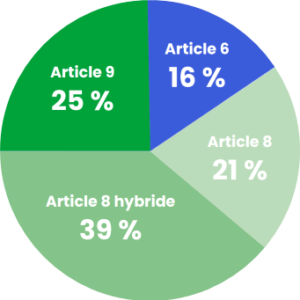

L’obligation pour les fonds Article 8 et 9 de publier les templates règlementaires dans leurs documentations précontractuelles et périodiques a permis de mieux identifier et comprendre les différentes classifications, notamment les Article 8 hybride (soit les article 8 comprenant une part d’investissement durable). De nombreux encours sont classés dans cette catégorie. En nombre de fonds, la part de véhicules classés Article 8 hybride est plus faible (17% contre 39% en valeur). Les fonds ayant des encours importants préfèrent donc cette classification hybride, qui améliore leur visibilité envers les investisseurs. En effet dans le cadre de MiFID II (directive européenne encadrant la distribution des produits financiers) des placements poursuivant un objectif d’investissement durable doivent être présentés aux clients qui en font la demande.

En combinant les encours classés Article 8 hybride avec ceux Article 9, désormais 2/3 des encours poursuivent un objectif d’investissement durable sur tout ou une partie de leur portefeuille. Par ailleurs, peu de déclassifications de l’Article 9 en Article 8 ont été observées dans notre échantillon. En effet, l’étude n’analyse que des fonds immobiliers. Des déclassifications ont pu être observées , durant le quatrième trimestre 2022 mais ces dernières concernent majoritairement les valeurs mobilières (Source : AMF, 2023).

Figure 1 : Classification SFDR 2023 des fonds immobiliers grand public analysés (en valeur)

Le nouveau template permet également d’approfondir l’analyse sur l’appropriation de la Taxinomie par les gestionnaires de fonds. En moyenne, 58% des encours classés Article 8 et 8 hybride et 100% des encours Article 9 déclarent un engagement taxinomique.

Quatre indicateurs ont été plébiscités par les acteurs. Outre les trois prévus par le template (CA, CAPEX et OPEX), certains fonds immobiliers indiquent leur alignement taxinomique en market value. Les taux d’alignement taxinomiques présentés dans les rapports annuels en termes de CA et en market value sont en moyenne autour de 5%.

Le label ISR immobilier continue de séduire les acteurs

La part du marché labellisée demeure en forte croissance : 27 fonds immobiliers grand public ont été labellisés ISR en 2022, ce qui porte à 64 le nombre de fonds labellisés au 31 décembre 2022. La labellisation ISR est valorisable dans les nouveaux référentiels règlementaires. En effet, tous les fonds labellisés se classent a minima Article 8, et beaucoup reprennent leurs indicateurs ISR comme caractéristiques SFDR. 48% des fonds labellisés poursuivent un objectif d’investissement durable sur une partie de leur portefeuille et se classent donc Article 8 hybride, contre 39% pour l’ensemble des fonds étudiés.

Comparé à l’étude 2022 sur les pratiques ISR, le nombre de critères par grille est en légère augmentation (+5 critères), pour s’établir à 45. Les gestionnaires de fonds labellisés recherchent un équilibre entre les collectes de données possibles et des leviers d’action sur le cycle de labellisation de 3 ans.

La part moyenne attribué à chaque pilier (E, S et G) se stabilise (voir graphique ci-dessous). Toutefois, les indicateurs attribués à chaque enjeu restent encore très hétérogènes, et varient selon plusieurs paramètres, dont la stratégie du fonds, la typologie des actifs et la quantité d’actifs gérés.

Figure 2 : Pondération moyenne de chaque pilier dans les grilles ESG des fonds labellisés ISR

Les entretiens réalisés avec les gestionnaires de fonds mettent en valeur le souhait d’une meilleure adéquation entre le label ISR et les différentes règlementations, européennes comme française, en termes de reporting extra-financier.

Pratiques ESG 2023 des fonds immobiliers : bilan et perspectives

L’année 2023 a été marqué par un renforcement des exigences règlementaires de reporting extra-financier, en particulier pour les gestionnaires de fonds immobiliers. Les professionnels ont dû à la fois intégrer dans leurs documentations les templates de reporting imposés par le Règlement SFDR, préciser leurs engagements taxinomiques et publier pour la première année un rapport complet conforme à l’Article 29 de la Loi Energie-Climat.

Pour répondre à l’ensemble de ces obligations réglementaires, les acteurs ont privilégié le pragmatisme, et notamment tâché de capitaliser sur leur expérience acquise depuis la création du Label ISR immobilier en 2020. Ainsi, lorsque c’est possible, les indicateurs sont mutualisés afin de pouvoir répondre à plusieurs objectifs, à la fois en matière de labellisation et d’obligation réglementaire. Pour le label ISR octroyé pour une durée de 3 ans, l’enjeu sera désormais d’observer comment se passeront les premiers audits de renouvellement des fonds immobiliers pionniers labellisés en 2020. Des évolutions du label sont également à l’étude et devraient donc permettre une meilleure adéquation avec les enjeux spécifiques au secteur et les exigences règlementaires.

Les enjeux environnementaux, sociaux et de gouvernance font désormais partie intégrante de la stratégie de nombreux fonds immobiliers, que ce soit en réponse aux règlementations européennes et française, ou afin de satisfaire les conditions d’obtention du Label ISR. Dans ce contexte, le fait de pouvoir s’appuyer sur un benchmark régulier de la façon dont les acteurs s’approprient les enjeux et mettent en œuvre leurs stratégies ESG reste plus que jamais essentiel : nous vous donnons donc rendez-vous l’année prochaine, pour renouveler notre décryptage de ces tendances !

Après des années d’appropriation rapide des enjeux ESG par les gestionnaires de fonds, les questions qui se posent désormais sont celle d’une meilleure lisibilité et comparabilité des reporting extra-financiers : pour ce faire, une harmonisation plus poussée des différents indicateurs sera essentielle. Les publications des acteurs et leurs témoignages sont également précieux afin de refléter une vision globale du marché et d’élaborer des évolutions nécessaires des dispositifs dans les prochaines années.

L’étude 2023 est disponible sur le centre de ressource Taloen, et un replay de la conférence de présentation de l’étude est disponible sur la chaîne Youtube de l’OID.